Le 26 mai, nous avons réagi aux propos tenus le matin même, sur France inter, par Bernard Guetta, et nous posions la question: « Les marchés » nous mènent-ils à plus d’Europe ?

Nous avons ensuite laissé la parole a Hilaire de Crémiers -le jeudi 28- et à François Reloujac, aujourd’hui. Leurs deux textes, que nous reproduisons intégralement ici, sont parus dans le numéro 85 (mai 2010) de Politique Magazine.

Voici Le salut viendra-t-il d’une réévaluation du yuan ?, par François Reloujac.

Le salut viendra-t-il d’une réévaluation du yuan ?

Depuis quelque temps on a commencé à voir se lever diverses voix pour réclamer haut et fort la réévaluation du yuan ou du renmimbi, ce qui est la même chose – ou presque, car le nom renmimbi, essentiellement à usage chinois, signifie la « monnaie du peuple ». Le président Obama l’a lui-même demandé au président Hu Jintao. Comme si cette « sous-évaluation » de la monnaie chinoise était la cause de tous nos maux. Et comme si la Chine était seule responsable de l’arrimage du yuan au dollar alors que la façon dont le cours de change est maintenu inchangé ne résulte que de l’achat par la Chine de bons du Trésor américain. Si les États-Unis souhaitent vraiment simplement une réévaluation du yuan, il suffit qu’ils ne demandent plus à la Chine de financer leur déficit par l’achat des fameux bons. Mais si, maîtres de la communication en Occident, les États-Unis rejettent toute la faute sur la Chine, n’est-ce pas pour l’accuser de « manipuler sa monnaie », ce qui lui permettrait de demander des sanctions à l’OMC ! Car, à ce jeu, les Américains sont aussi forts que les Allemands dans l’utilisation des normes techniques devant la Commission européenne pour entraver l’industrie des pays européens qui pourrait porter ombrage à la domination de la sienne.

Modèles de croissance différents

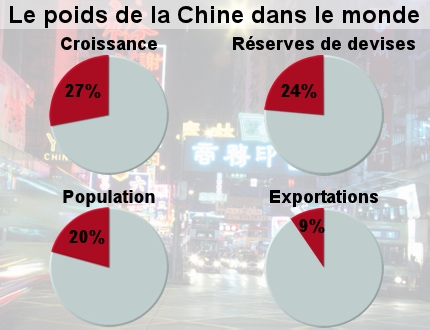

Certes, depuis quelques années la Chine a développé son commerce extérieur au détriment de celui des nations dites développées1, profitant certainement d’un taux de change avantageux. Mais, d’une part, ce n’était pas le seul « avantage concurrentiel » dont jouissait et jouit toujours la Chine, d’autre part, on ne corrige pas simplement une erreur par une décision inverse. Autrement dit, en économie comme en politique, la marche arrière n’existe pas. Quand on revient sur une décision, on ne se retrouve pas dans la situation antérieure. Tous nos libéraux, ou prétendus tels, expliquent que la Chine ne joue pas le jeu et qu’une simple manipulation des cours de change permettra d’assainir la situation. Mais c’est oublier que, depuis le 1er janvier 2008, les quotas imposés à la Chine pour ses exportations de textile ont cessé de jouer. C’est oublier que les salaires sont, en moyenne, quinze fois plus faibles en Chine qu’en Europe ou aux États-Unis. C’est négliger le fait que les populations chinoises n’ont pas les mêmes habitudes de consommation que les populations européennes ou américaines et ne l’auront pas avant longtemps, ce qui est heureux sinon la vie aurait déjà totalement disparu de notre planète à cause d’une pollution qui serait devenue insupportable.

Une rente de situation

Certes, d’un point de vue purement mécaniste, la dévaluation du yuan vis-à-vis du dollar (ce qui n’est pas identique à une dévaluation vis-à-vis de l’euro, lequel ici ne compte même pas), aurait pour effet de renchérir les prix payés par les consommateurs américains pour les produits importés de Chine. Or, contrairement à ce que l’on pense en première analyse, il n’est absolument pas sûr que cela fasse vraiment baisser le volume des importations américaines en provenance de Chine. Car, ce que l’on oublie, dans cette relation simpliste, c’est le fait que depuis plusieurs années les Chinois ont peu à peu réussi à détruire les forces productives américaines et européennes. Les délocalisations, la pression sur les prix bas, alors que l’on ne voulait baisser ni les salaires ni les couvertures sociales dans les pays occidentaux, ont eu raison des entreprises y compris des plus performantes. Demain, si les prix chinois augmentent, il faudra payer plus cher les produits d’usage courant, car nulle entreprise occidentale ne sera capable de remettre en route une chaîne de production pour venir combler le vide. C’est, toute proportion gardée, exactement le même phénomène que celui qui a permis aux « grandes surfaces » de faire disparaître le commerce de proximité. Si les grandes surfaces augmentent le prix de vente, ou leur marge, sur les produits laitiers ou les primeurs, ce n’est pas pour autant que l’on voie réapparaître immédiatement un petit commerce pouvant faire bénéficier le consommateur de l’avantage résultant d’une moindre marge. Les délocalisations, la frénésie de consommer et le vieillissement de la population dans les pays occidentaux, ont procuré à la Chine une rente de situation. Quoi que l’on fasse elle va commencer maintenant à en bénéficier vraiment. Il pourrait cependant y avoir quelques ajustements et la disparition des quelques entreprises chinoises qui, gagnées par la mode occidentale, ont passé avec des distributeurs américains des contrats à long terme de fourniture de biens à prix fixe… en dollars !

En dehors des ces cas, qui paraissent encore marginaux, quelle serait la conséquence la plus immédiate d’une réévaluation du yuan ? La Chine engrangerait des bénéfices supplémentaires. Pour chaque quantité vendue, en effet, elle toucherait une somme plus importante, ce qui lui donnerait le pouvoir, d’une part, d’acheter plus cher les matières premières dont elle a besoin (le pétrole, les terres rares), faisant ainsi augmenter le prix2 aussi pour les pays occidentaux, et, d’autre part, d’investir dans le reste du monde. Depuis quelque temps déjà, la Chine achète des terres, notamment dans les pays africains, en fonction essentiellement des matières premières qui y sont localisées. C’est d’ailleurs l’une des raisons des troubles qu’ont connus ces dernières années des pays comme Madagascar. Au total, la Chine, mais aussi l’Arabie saoudite, le Japon et la Corée du Sud ont déjà acheté plus de 7,6 millions d’hectares en dehors de leurs frontières, notamment au Soudan et en Indonésie, ce qui représente une superficie égale à environ 5,5 fois celle de l’agriculture belge.

Transformer la fourmi en cigale ?

Selon Marc Fiorentino, une hausse du yuan aurait une autre conséquence inéluctable : du fait de cet enrichissement de la Chine et des investissements supplémentaires qu’elle pourrait effectuer, « aux appels au protectionnisme contre les exportations chinoises succèderait l’appel au protectionnisme contre les investissements chinois » (La Tribune, 7 avril 2010). Selon ce même économiste, les effets pervers de ce changement de cours de change ne s’arrêteraient pas là. « Si le yuan réévalue, la banque centrale chinoise n’[aura] pas besoin d’acheter des dollars tous les jours pour bloquer la progression du yuan, comme elle le fait aujourd’hui ». Elle aura donc « moins de dollars à investir dans la dette américaine ». Dès lors « la hausse des taux d’intérêt américains à long terme serait immédiate et dévastatrice ». Une telle hausse des taux conduirait mécaniquement à un effondrement immédiat de la valeur des actifs obligataires et à une faillite de nombreux fonds de retraite et d’assurance, y compris en Europe.

Sur les marchés financiers, dans un monde médiatisé où chacun « anticipe » les réactions des partenaires afin d’essayer de s’approprier un bénéfice indu, toute réévaluation sauvage et brutale du yuan aurait pour conséquence immédiate une diminution aussi brutale et rapide des réserves de change chinoises, ce qui est politiquement impensable. Et, si comme le constate Patrick Artus (Option Finance, 29 mars 2010), le gouvernement chinois commence par annoncer une réévaluation progressive du yuan, les capitaux spéculatifs seront attirés vers la Chine par la perspective de réévaluations futures ; la principale conséquence serait alors une hausse encore plus importante des réserves de change de la Chine et un excès massif de liquidités qui ne pourrait qu’alimenter la bulle immobilière spéculative déjà grosse en Chine. Cet économiste suggère alors que le gouvernement chinois prendrait les mesures qui permettent à la demande intérieure de croître afin que l’excédent commercial chinois se réduise, que le taux d’épargne national diminue et que les exportations en provenance des pays de l’OCDE augmentent ! Il ne faut pas rêver : ces souhaits ne peuvent absolument pas être réalisés à court terme. D’une part, parce que l’on ne transforme pas du jour au lendemain une population économe et frugale en population dépensière, pas plus d’ailleurs qu’on ne transforme une fourmi en cigale ; d’autre part, parce que même si les populations chinoises en avaient envie, elles ne le feraient qu’autant que les lois sociales garantiraient leur santé, leur retraite et les risques contre les accidents de la vie.

Si donc la solution ne peut pas venir de Chine, ni d’une réévaluation du yuan (vis-à-vis du dollar ou même vis-à-vis de l’euro) ni d’un statu quo dans les cours de change, elle ne peut venir que des populations occidentales et de leur capacité à faire face par elles-mêmes aux chèques en blanc qu’elles ont tiré sur l’avenir en vivant au-dessus de leurs moyens depuis de nombreuses années… même si cela ne se fera pas sans douleur.

Mais la crise du yuan révèle un autre aspect de la façon dont les États-Unis appréhendent aujourd’hui les déséquilibres financiers. En effet, ils ne se préoccupent que du déficit vis-à-vis de la Chine – l’un des plus importants3 – sans faire allusion à leur déficit chronique vis-à-vis de plus de 90 pays dans le monde, notamment ceux du Golfe persique. Ils semblent donc, d’une part, vouloir continuer à protéger les pays producteurs de pétrole et, d’autre part, traiter de façon bilatérale un problème qui est fondamentalement multilatéral. Ils ne veulent pas renoncer à leur surconsommation financée à crédit même si cette « intervention bilatérale ne ferait que transférer vers quelqu’un d’autre la partie chinoise du déséquilibre international de l’Amérique » (S. Roach, Le Temps, 21 avril 2010). ■

1 : Ainsi, en 2009, la Chine s’est substituée à l’Allemagne comme premier fournisseur de l’Iran. L’Allemagne occupait ce rang depuis vingt ans.

2 : D’où le fameux déficit de la balance courante chinoise enregistré en mars 2010.

3 : Ce déficit américain ne résulte cependant que d’à peine 12 % du chiffre d’affaires de la Chine à l’exportation.

Plustôt d’accord avec cette analyse ,nous devons nous réformer dans chaque pays,rétablir le franc et travailler 2 fois plus qu’à l’heure actuelle,il y a dans notre beau pays trop peu d’actifs et de + en + d’inactifs.Quittons l’europe et son euro unique d’urgence.

La question centrale actuelle est celle de l’euro.

Les économistes avisés comme Jacques SAPIR donnent quelques mois pas plus, pour voir le système confronté à une remise en cause obligée.

Pour simplifier au maximum sa pensée à ce sujet, les récents plans d’austérité concertés en Europe ne suffiront pas à « sauver » la monnaie unique, ils vont au contraire créer une déflation et une décroissance massive qui vont aggraver les déficits et les capacités à honorer les dettes publiques. Ces dispositifs destinés à calmer les marchés nous feront gagner quelques mois et encore. Car les marchés commencent déjà à anticiper cette nouvelle crise de croissance, cette fois, en remarquant que les pseudo solutions des gouvernements actuels ressemblent à s’y méprendre à celles préconisées dans les années 30, avec les conséquences que l’on sait.

Les différentes économies européennes étant disparates, alors que l’euro est figé, la monnaie européenne va nécessairement être un sujet central, avec, parmi différentes hypothèses de sortie de crise envisagées, deux plus crédibles que les autres, d’un point de vue économique.

Soit l’Union européenne accepte de modifier le statut de la banque centrale, en lui permettant de créer de la monnaie, par le rachat des dettes publiques des différents états, tout en augmentant le budget de l’union européenne pour relancer l’investissement à l’échelle de l’Europe et réduire les déséquilibres entre les différents Etats par des aides européennes conditionnées.

Soit l’euro passe de monnaie unique à monnaie commune. Les Etats de l’Union reprennent leur monnaie nationale, et dans ce cas, seul l’euro est convertible vis à vis des monnaies extérieures (dollar, yen …), tandis que les monnaies nationales (franc, peseta…) sont seulement convertibles entre elles au sein de l’Union, avec des taux de change différents, adaptés à leur économie respective, donc avec de fortes dévaluations pour les pays très endettés.

Ces deux solutions permettent à la fois de favoriser la croissance tout en réduisant les déficits